Aufwendungsersatz und Vergütung im Verein bei Funktionsträgern und Dritten

Inhalt- I. Aufwendungsersatz und Ehrenamtspauschale bei Funktionsträgern

- II. Vergütung bei Funktionsträgern

- III. Vergütung von Übungsleitern, Ausbildern, Erziehern etc.

Die nachfolgende Darstellung gibt einen Überblick über die verschiedenen Möglichkeiten der Zahlung von Aufwendungsersatz sowie Vergütungen an Personen im Rahmen ihrer Tätigkeit für einen Verein. Hierbei wird zwischen Funktionsträgern und sonstigen Personen, etwa als Übungsleiter unterschieden.

I. Aufwendungsersatz und Ehrenamtspauschale bei Funktionsträgern

Das Ehrenamt als Institution in seiner ursprünglichen Bedeutung bezeichnet eine freiwillige und unentgeltliche Tätigkeit zum Wohle des Vereins, die regelmäßig durch eine Wahl der Vereinsmitglieder legitimiert ist. Im Folgenden werden die Möglichkeiten erläutert, die eine Erstattung der tatsächlich getätigten Aufwendungen sowie auch eine geringfügige pauschale Zahlung für aufgewendete Arbeitszeit und Arbeitskraft der Funktionsträger ermöglichen.

1. Zivilrechtliche Rahmenbedingungen

Eine im engeren Sinne ehrenamtlich tätige Person, etwa als Vorstandsmitglied, Aufsichtsratsmitglied, Ausschussmitglied oder Beiratsmitglied sowie Kassenprüfer, handelt zivilrechtlich als Beauftragter des Vereins im Rahmen des Auftragsrecht gemäß §§ 662 ff. BGB. Ein Arbeits- oder Dienstverhältnis im Sinne der §§ 611 ff. BGB wird durch die ehrenamtliche Tätigkeit als Funktionsträger eines Vereins regelmäßig nicht begründet, da es bereits an der Vereinbarung einer entgeltlichen Tätigkeit fehlt.

Das Auftragsrecht stellt dem Beauftragten einen zivilrechtlichen Ersatzanspruch (§ 670 BGB) zur Seite, wobei der Verein als Auftraggeber die Aufwendungen der ehrenamtlich tätigen Person, die diese innerhalb des Auftragsverhältnisses für seinen Verein erbringt, zurückzuerstatten hat. Aufwendungen sind tatsächliche und nachgewiesene Vermögensopfer und damit verbundene tatsächliche Kosten, die der Beauftragte für den Verein getragen hat. Zahlungen, die den tatsächlich getragenen Aufwand übersteigen, sind als Vergütung einzuordnen.

Für Mitglieder des Vorstands eines Vereins besteht ein grundsätzliches Vergütungsverbot (§ 27 Abs. 3 S. 2 BGB). Sie dürfen keine Zahlung erhalten, die den Ersatz der tatsächlichen Aufwendungen übersteigt. Von diesem Verbot kann in der Satzung des Vereins abgewichen werden. Diese Abweichung von dem Vergütungsverbot für Vorstände wird als Öffnungsklausel bezeichnet, denn durch sie wird die Möglichkeit der Vergütung von Arbeitszeit und Arbeitskraft auch für Vorstandsmitglieder und sonstige Funktionsträger ermöglicht. Dies umfasst die Vergütung im Rahmen der Ehrenamtspauschale gemäß § 3 Nr. 26 a EStG sowie einer darüber hinausgehenden Vergütung, etwa im Rahmen eines Dienstvertrags.

Eine Vergütung von sonstigen Personen als Übungsleiter kann hingegen erfolgen, ohne eine entsprechende Regelung in der Satzung. Hierbei genügt es, dass die Zahlung durch Vertrag vereinbart wurde.

2. Zahlung von Aufwendungsersatz

Im Rahmen der Tätigkeit eines Funktionsträgers, steht der ehrenamtlich tätigen Person die Erstattung seiner tatsächlichen Kosten zu. Aufwendungen im Auftrag des Vereins entstehen z.B. durch die Nutzung privater PKWs oder Telefone, die Verauslagung von Porto- und Reisekosten, Kosten für Büromaterial oder die Bereitstellung von Räumlichkeiten. Aufwendungen dieser Art können grundsätzlich ohne steuerliche wie sozialabgabenrechtliche Folgen für die Beteiligten zurückerstattet werden. Eine summenmäßige Höchstgrenze der erstattungsfähigen Auslagen besteht nicht.

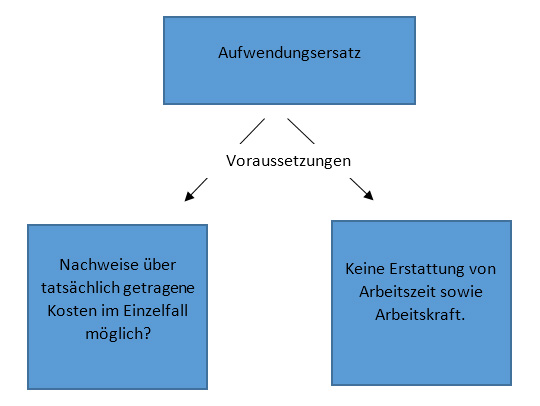

Die Voraussetzungen für die Zahlung von Aufwendungsersatz sind:

- Die Aufwendungen und die mit diesen einhergehenden tatsächlich durch die ehrenamtlich tätige Person getragenen Kosten müssen durch Einzelnachweise gegenüber dem Verein belegbar sein.

- Die Aufwendungen umfassen nicht die eigene Arbeitszeit und Arbeitskraft des Ehrenamtlichen. Die eigene Arbeitszeit und Arbeitskraft sind keine Aufwendungen im Rahmen des Auftrags. Diese sind im Auftragsverhältnis grundsätzlich nicht erstattungsfähig.

3. Zahlung der Ehrenamtspauschale gemäß § 3 Nr. 26 a EStG

Die Ehrenamtspauschale gemäß § 3 Nr. 26 a EStG stellt eine pauschalisierte steuer- und sozialabgabenfreie Aufwandsentschädigung dar. Die Aufwendungen einer ehrenamtlich tätigen Person können somit auch pauschal ohne Einzelnachweis durch die Auszahlung der Pauschale zurückerstattet werden und umfassen insofern auch eine geringe Entschädigung für die aufgewendete Zeit. Die Pauschale ist ein Geldbetrag, der mehrere Teilaufwendungen zusammenfasst und insoweit die Abrechnung im Verein erleichtern soll.

Die Ehrenamtspauschale kann grundsätzlich für alle ehrenamtlichen Tätigkeiten in gemeinnützigen Vereinen in Anspruch genommen werden. Dies umfasst ehrenamtliche Tätigkeiten etwa von Vorständen, Schatzmeistern, Schriftführern aber auch Zeug- und Gerätewarte, Sanitätern sowie Personen des Reinigungsdiensts oder auch Bürokräfte. Nicht umfasst sind betreuende und unterrichtende Tätigkeiten. Diese sind insbesondere mit der sog. Übungsleiterpauschale vergütungsfähig.

Die Regelung des § 3 Nr. 26 a EStG umfasst für die Ehrenamtspauschale derzeit einen Steuerfreibetrag von 720 EUR pro Person im Jahr, der durch den Verein ausbezahlt werden kann. Zuzüglich zu der Ehrenamtspauschale können weiterhin auch die durch Einzelnachweis nachgewiesenen tatsächlichen Auslagen ersetzt werden, etwa Reisekosten etc. Die Ehrenamtspauschale ist ein jährlicher Freibetrag und wird nur einmal gewährt. Der Freibetrag wird auch dann nur einmal gewährt, wenn die Person mehrere ehrenamtliche Tätigkeiten für verschiedene Vereine ausübt. Wird die Tätigkeit unterjährig begonnen, ist der Freibetrag nicht zeitanteilig aufzuteilen. Er besteht immer in voller Höhe.

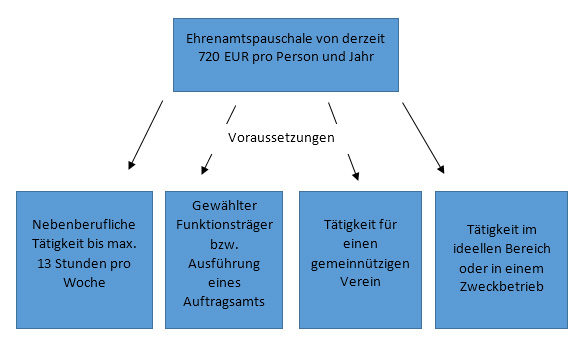

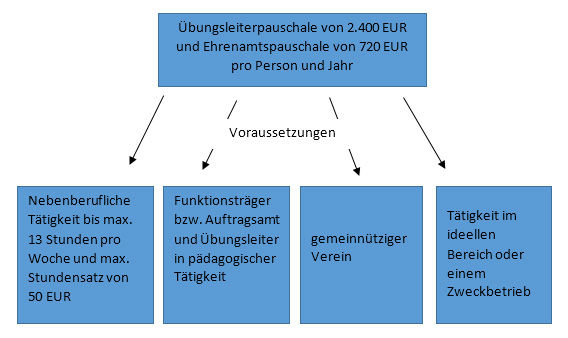

Die Voraussetzungen für die Auszahlung der Ehrenamtspauschale sind:

- Es muss sich um eine nebenberufliche Tätigkeit handeln, die unabhängig von der tatsächlichen Arbeitszeit, maximal ein Drittel (13 Stunden) der üblichen wöchentlichen Arbeitszeit von 40 Stunden umfasst.

- Die ehrenamtliche Tätigkeit erfolgt als gewählter Funktionsträger bzw. in Ausführung eines Auftragsamtes.

- Die Tätigkeit wird für einen gemeinnützigen Verein als Auftraggeber ausgeführt.

- Die Tätigkeit wird für eine steuerbegünstigte Sphäre des Vereins ausgeübt, mithin im ideellen Bereich oder im steuerbegünstigten Zweckbetrieb des Vereins.

Zur Auszahlung der Ehrenamtspauschale ist jedoch eine Regelung in der Satzung erforderlich.

Formulierungsbeispiel:

Den Mitgliedern des Vorstandes kann durch Beschluss der Mitgliederversammlung die Zahlung einer Vergütung in Höhe der Ehrenamtspauschale i.S.d. Nr. 26 a EStG gewährt werden.

4. Weitere Fragestellungen

Ist eine Person im Rahmen eines Ehrenamts tätig, ergeben sich regelmäßig folgende weitere Fragestellungen:

a. Zustimmungsbedürftigkeit einer nebenberuflichen ehrenamtlichen Tätigkeit eines Arbeitnehmers durch den Arbeitgeber

Bedarf die nebenberufliche ehrenamtliche Tätigkeit eines Arbeitnehmers in einem Verein einer Zustimmung durch den hauptberuflichen Arbeitgeber?

Einem Arbeitnehmer steht es grundsätzlich frei, kumulativ zeitlich nicht überschneidende Arbeitsverhältnisse abzuschließen oder nebenberuflich selbständig tätig zu werden und auch nebenberufliche Ehrenämter auszuüben. Ein vertraglich vereinbartes Nebentätigkeitsverbot ist nur wirksam, soweit ein berechtigtes Interesse des Arbeitgebers vorliegt. Eine willkürliche Verweigerung ist ausgeschlossen.

b. Kündigung einer ehrenamtlichen Tätigkeit

Kann bzw. muss eine ehrenamtliche Tätigkeit gekündigt werden?

In Ermangelung des Vorliegens eines Arbeitsverhältnisses bei einer ehrenamtlichen Tätigkeit sind die arbeitsrechtlichen Schutzvorschriften für Arbeitnehmer grundsätzlich nicht anwendbar. [1] Es liegt ein Auftragsverhältnis vor. Eine Erklärung zur Beendigung des Auftragsverhältnisses durch den beauftragten ehrenamtlich Tätigen ist daher grundsätzlich jederzeit form- und fristlos möglich. Auch der Verein als Auftraggeber kann den Auftrag jederzeit widerrufen gemäß § 671 Abs. 1 BGB.

In der Satzung wie auch in einem entsprechenden Vertrag können abweichende Regelungen getroffen werden, insbesondere zur Niederlegung und Abberufung eines Vorstandsamts.

Die Zahlung der Ehrenamtspauschale an den ehrenamtlich Tätigen hat auf die Frage der möglichen Beendigung des Auftragsverhältnisses keine Auswirkungen.

Es ist die Pflicht zur Herausgabe des zur Erfüllung der Aufgabe Erhaltenen zu beachten. Dies ergibt sich gemäß § 667 BGB für den ehrenamtlich Tätigen. Die Pflicht zur Herausgabe umfasst etwa überlassene Schlüssel oder Vereinsunterlagen.

c. Mindestlohn

Kann eine ehrenamtliche Tätigkeit eine anmeldungsbedürftige Tätigkeit im Sinne des Mindestlohngesetzes sein?

Bei Zahlungen von bis zu 60 EUR pro Monat bzw. 720 EUR pro Jahr ist die ehrenamtliche Person nicht als Arbeitnehmer im Sinne des § 1 MiLoG einzustufen. Insofern besteht keine Verpflichtung zur Zahlung eines Mindestlohns und daneben auch keine Aufzeichnungsverpflichtung der Arbeitszeit. Sozialversicherungsrechtlich liegt zwar eine Beschäftigung im Sinne des § 7 SGB IV vor, nicht jedoch ein Arbeitsentgelt im Sinne des § 1 Abs. 1 Nr. 16 SvEV. Insofern ist die Auszahlung ohne Sozialversicherungsabgaben möglich.

Werden höhere Vergütungen gezahlt, ist das Mindestlohngesetz grundsätzlich anzuwenden. Im Einzelfall kommt es dann darauf an, ob die Personen ihre Tätigkeiten zum Gelderwerb ausüben oder ob weiterhin offensichtlich der Charakter einer ehrenamtlichen Tätigkeit gegeben ist.

d. Verzicht auf Auszahlung

Anstelle der Auszahlung der Ehrenamtspauschale oder des Aufwendungsersatzes kann die ehrenamtlich tätige Person auch auf die Auszahlung zugunsten des Vereins verzichten. Ein solcher Verzicht ist einer Geldspende der ehrenamtlich tätigen Person gleich zu setzen.

Erfolgt ein Verzicht auf die Auszahlung der Ehrenamtspauschale, darf der Verein nur dann eine Spendenbescheinigung ausstellen, wenn die weiteren Voraussetzungen erfüllt sind: [2]

- Der Verein muss nachweisen können, dass er bei fehlendem Verzicht die zugesagten Beträge hätte auch auszahlen können;

- Der Verzicht war nicht die Bedingung für die Zusage der Auszahlung der Beträge. Die wirtschaftliche Leistungsfähigkeit ist anzunehmen, wenn der Verein ungeachtet eines späteren Verzichts bei prognostischer Betrachtung zum Zeitpunkt der Einräumung des Anspruchs auf den Aufwendungsersatz oder die Vergütung wirtschaftlich in der Lage ist, die eingegangene Verpflichtung zu erfüllen;

- Der Verein war aufgrund einer Regelung in der Satzung oder durch Vertrag zur Erstattung der Aufwendung bzw. zur Zahlung der Ehrenamtspauschale verpflichtet;

- Die Verzichtserklärung erfolgt zeitnah zur Fälligkeit des Erstattungsanspruchs. Die Verzichtserklärung ist dann noch zeitnah, wenn bei einmaligen Ansprüchen innerhalb von drei Monaten und bei einer regelmäßigen Tätigkeit innerhalb eines Jahres nach Fälligkeit des Anspruchs der Verzicht erklärt wird. Regelmäßig ist die Tätigkeit, wenn sie gewöhnlich monatlich ausgeübt wird.

II. Vergütung bei Funktionsträgern

1. Zivilrechtliche Rahmenbedingungen

Für Mitglieder des Vorstands besteht das bereits bezeichnete grundsätzliche gesetzliche Vergütungsverbot. Der Verein kann in diesem Fall nur Aufwendungsersatz für tatsächliche Vermögensopfer auszahlen. Hat der Verein in seiner Satzung die Vergütung von Vorständen abweichend vom Gesetz geregelt (Öffnungsklausel), so kann er auf der Grundlage der Satzungsregelung Dienstverträge mit einzelnen Vorständen abschließen und mit diesen Verträgen die Arbeitskraft und die Arbeitszeit von Vorständen vergüten.

Formulierungsbeispiele:

Alternative 1:

Die Mitglieder des Vorstandes können auf Grundlage eines Dienstverhältnisses tätig sein. Zuständig für den Abschluss, die Änderungen und die Beendigung des Vertrages ist die Mitgliederversammlung. Die Mitgliederversammlung kann ein Mitglied des Gesamtvorstandes ermächtigen, den Vertrag mit dem betreffenden Vorstandsmitglied abzuschließen.

Alternative 2:

Die Mitglieder des Vorstandes können auf Grundlage eines Dienstverhältnisses tätig sein. Zuständig für den Abschluss, die Änderungen und die Beendigung des Vertrages ist (…).

Werden Vorstandsmitglieder auf Grundlage eines Dienstvertrages tätig, können die Einzelheiten der Vergütung in diesem Vertrag geregelt werden. Zuständig für den Abschluss eines Dienstvertrages mit einem Vorstandsmitglied ist grundsätzlich die Mitgliederversammlung (§ 27 Abs. 1 BGB), wenn die Satzung keine abweichende Regelung trifft. Aus der Zuständigkeit für die Bestellung und Abberufung des Vorstandes leitet sich grundsätzlich die Zuständigkeit für Dienstverträge mit Vorstandsmitgliedern ab. Bei der Unterzeichnung solcher Verträge ist auf die Regelung zum „Insichgeschäft“ gemäß § 181 BGB zu achten.

2. Die weiteren Voraussetzungen zur Zahlung einer Vergütung

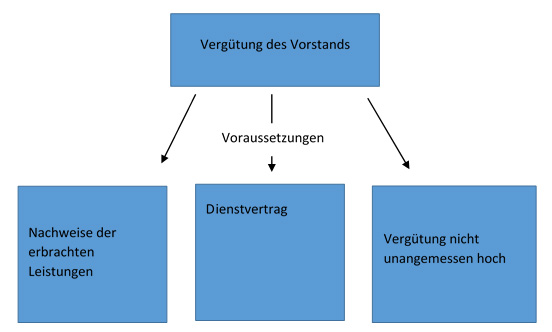

Die in der Vereinssatzung verankerte Vergütung von Arbeitszeit und Arbeitskraft jenseits der Erstattung von Aufwendungen und der Auszahlung der Ehrenamtspauschale hat folgende weitere Voraussetzungen:

- Die erbrachten Leistungen müssen durch Nachweise belegbar sein;

- Als Grundlage der Vergütung muss ein Dienstvertrag mit dem Verein bestehen;

- Die jeweils vereinbarte Vergütung der Vorstandsmitglieder darf nicht unangemessen hoch im Verhältnis zur Tätigkeit und den mit der Tätigkeit verbundenen zeitlichen Aufwand ausfallen.

III. Vergütung von Übungsleitern, Ausbildern, Erziehern etc.

Personen, die im Verein durch direkten persönlichen Kontakt mit anderen Menschen für deren Erziehung bzw. Betreuung verantwortlich sind, können im Rahmen der sog. Übungsleiterpauschale gemäß § 3 Nr. 26 EStG vergütet werden. Diese Personen sind regelmäßig Übungsleiter, Ausbilder, Erzieher, Betreuer, Musiklehrer, Stadtführer, Museumsführer sowie Lehrbeauftragte.

1. Die Voraussetzungen zur Zahlung der Übungsleiterpauschale

Die Übungsleiterpauschale stellt eine pauschalisierte steuer- und sozialabgabenfreie Vergütung für Tätigkeiten im Dienst oder Auftrag des Vereins dar. Die tatsächlich verauslagten Aufwendungen einer ehrenamtlichen, pädagogischen Tätigkeit können zuzüglich zu dieser Pauschale auf der Basis eines Einzelnachweises zurückerstattet werden.

Die Regelung des § 3 Nr. 26 EStG gewährt im Rahmen der Übungsleiterpauschale einen Steuerfreibetrag von 2.400 EUR pro Person im Jahr. Die Übungsleiterpauschale ist ein jährlicher Freibetrag und wird nur einmal gewährt. Der Freibetrag wird auch dann nur einmal gewährt, wenn die Person mehrere Tätigkeiten als Übungsleiter etc. für verschiedene Vereine ausübt. Wird die Tätigkeit unterjährig begonnen, ist der Freibetrag nicht zeitanteilig aufzuteilen. Er besteht immer in voller Höhe.

Eine Regelung in der Satzung zur Gewährung der Übungsleiterpauschale ist nicht erforderlich. Dies ist einer vertraglichen Vereinbarung vorbehalten.

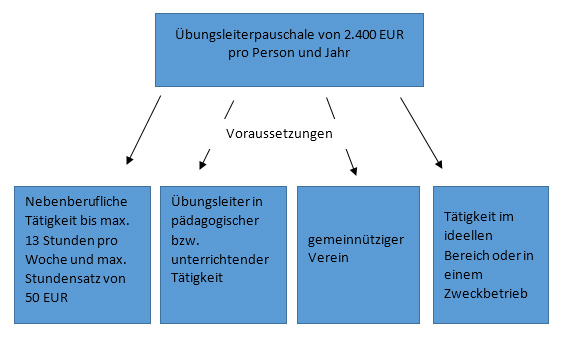

Die Voraussetzungen zur Auszahlung der Übungsleiterpauschale sind im Übrigen:

- Es muss sich um eine nebenberufliche Tätigkeit handeln, die unabhängig von der tatsächlichen Arbeitszeit, maximal ein Drittel (13 Stunden) der wöchentlichen Arbeitszeit von 40 Stunden umfasst;

- Es ist ein angemessener Stundensatz von maximal 50 EUR zu Grunde gelegt;

- Die Tätigkeit erfolgt im persönlichen Kontakt durch Unterricht, Betreuung, Pflege oder Kunsterziehung von anderen Menschen;

- Die Tätigkeit wird als Beauftragter bzw. im Rahmen eines Dienst- oder Arbeitsvertrags ausgeführt;

- Die Tätigkeit wird im steuerbegünstigten Bereich des Vereins ausgeübt, daher im ideellen Bereich oder einem Zweckbetrieb.

Der Abzug von Werbungskosten oder auch Betriebsausgaben (bei selbständiger Tätigkeit), die mit den steuerfreien Einnahmen in einem wirtschaftlichen Zusammenhang stehen, ist nur dann möglich, wenn sowohl die Einnahmen wie auch die Ausgaben den Freibetrag in Höhe von 2.400 EUR pro Jahr übersteigen. Wird der Übungsleiter als Arbeitnehmer tätig, ist aber in jedem Fall der Arbeitnehmer- Pauschbetrag (derzeit 1.000 EUR) abzugsfähig, wenn er nicht bereits in einem anderen Arbeitsverhältnis genutzt wurde.

2. Kombination von Übungsleiterpauschale und Ehrenamtspauschale

Die Übungsleiterpauschale des § 3 Nr. 26 EStG für nebenberuflichen Tätigkeiten als Übungsleiter, Ausbilder, Erzieher, Betreuer oder vergleichbaren nebenberuflichen Tätigkeiten kann neben der Ehrenamtspauschale gemäß § 3 Nr. 26 a EStG in Anspruch genommen werden, wenn beide Tätigkeiten ausgeübt werden. Es können einem ehrenamtlich Tätigen als Funktionsträger und Übungsleiter in einer Person insgesamt somit 3.120 EUR pro Jahr steuer- und sozialabgabenfrei von demselben Verein ausgezahlt werden.

Für die Auszahlung beider Pauschalen empfiehlt sich aber der Abschluss von zwei separaten Verträgen, in denen die Anspruchsgrundlagen für die steuerfreien Einnahmen jeweils transparent und abgrenzend dargestellt werden.

3. Mindestlohn bei Übungsleitern

Personen, die als Übungsleiter für einen Verein tätig sind und die steuerrechtlich anerkannte Übungsleiterpauschale zuzüglich Auslagen erhalten, sind grundsätzlich keine Arbeitnehmer im Sinne des § 1 MiLoG. Sozialversicherungsrechtlich gelten sie zwar regelmäßig als Beschäftigte im Sinne des

§ 7 SGB IV, jedoch liegt kein Arbeitsentgelt im Sinne des § 1 Abs.1 Nr. 16 SvEV vor.

Erhalten Personen eine höhere Vergütung als 2.400 EUR pro Jahr im Rahmen der Übungsleiterpauschale und sind diese Personen als weisungsabhängige Arbeitnehmer einzustufen, so ist das Mindestlohngesetz anzuwenden. Die steuer- und sozialversicherungsrechtlichen Folgen sind dann gesondert zu prüfen.

4. Übungsleiterpauschale und weitergehende Beschäftigung als Arbeitnehmer

Übungsleiter können Arbeitnehmer sein, wenn Sie eine höhere Vergütung als 2.400 EUR pro Jahr erhalten und im Übrigen die Voraussetzungen des Arbeitnehmerbegriffs erfüllt sind.

Dabei ist es nicht alleine relevant, ob dem Übungsleiter Vorgaben für Ort und Zeit der Ausübung der Tätigkeit gemacht sind, sondern wie stark die Personen in das Tagesgeschäft des Vereins eingebunden ist, etwa wie viel Einfluss der Übungsleiter selbst auf die Arbeitszeit sowie die sonstigen Umstände der Tätigkeit hat und in welchem Maß er zu weiteren Nebenarbeiten herangezogen werden kann.

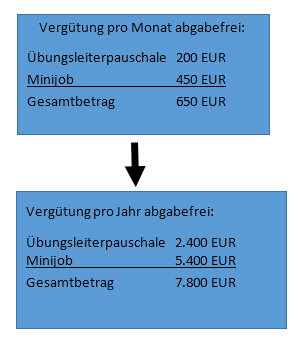

Eine Arbeitnehmertätigkeit einer Person im Verein kann gleichwohl mit der Übungsleiterpauschale kombiniert werden. So kann die Übungsleiterpauschale von umgerechnet 200 EUR pro Monat steuer- und sozialabgabenfrei in Anspruch genommen werden und zudem kann die Person als Minijob bis 450 EUR als Arbeitnehmer beschäftigt sein. Im Ergebnis können für den Übungsleiter in ehrenamtlicher Tätigkeit sowie als Arbeitnehmer als Minijob somit 650 EUR pro Monat abgabenfrei als Vergütung ausbezahlt werden. Eine entsprechende transparente und klare vertragliche Gestaltung wird empfohlen.

Eine darüberhinausgehende Vergütung ist regelmäßig als eine steuer- und sozialabgabenpflichtige Beschäftigung einzustufen. Zur Abgrenzung zu einer selbständigen Tätigkeit siehe sogleich.

5. Scheinselbstständigkeit und Sozialversicherungspflicht

Ein Verein kann mit nicht unerheblichen Nachzahlungen von Lohnsteuer und Sozialabgaben belastet werden, wenn eine für den Verein tätige Person in Ausübung einer Nebentätigkeit im Verein irrtümlich als Selbstständiger vergütet wird, obwohl es sich um einen weisungsgebunden Arbeitnehmer in einem Beschäftigungsverhältnis mit dem Verein handelt. Häufig werden die für einen Verein tätigen Personen vertraglich als freie Mitarbeiter oder Honorarkräfte beschäftigt, obwohl sie nach „dem Gesamtbild der Verhältnisse“ als Arbeitnehmer einzustufen sind. In diesem Fall ist sog. „Scheinselbständigkeit“ gegeben. Liegt Scheinselbstständigkeit vor, hat der Verein bei einer nachträglichen Beitragsfeststellung, etwa im Rahmen einer Sozialversicherungsprüfung des Vereins, mindestens für 4 Jahre rückwirkend sowohl den Arbeitgeber- wie auch Arbeitnehmeranteil zur Sozialversicherung abzuführen und kann diese Aufwendungen nur sehr begrenzt vom Arbeitnehmer zurück verlangen.

Die Scheinselbstständigkeit ist nicht explizit und abschließend gesetzlich festgelegt. Es sprechen aber die nachfolgenden nicht abschießenden Indizien für eine Scheinselbständigkeit:

- Die tätige Person hat den Weisungen des Vereins Folge zu leisten;

- Der Verein hat bestimmte Arbeitszeiten verpflichtend vorgegeben und diese sind durch die tätige Person einzuhalten;

- Die tätige Person ist verpflichtet, ausführlich und in kurzen Abständen über die geleistete Arbeit einen Bericht vorzulegen;

- Die tätige Person ist verpflichtet die Vorgaben zur Nutzung bestimmter Räumlichkeiten etc. umzusetzen;

- Die tätige Person ist an Einsatzpläne gebunden und muss entsprechende Vertretungs- und Abwesenheitsregelungen einhalten.

Diese nicht abschließend aufgezählten Einschränkungen erlauben dem Verein eingehende Überwachungs- und Kontrollmöglichkeiten der für ihn tätigen Personen. Eine selbständig tätige Person trägt hingegen grundsätzlich selbst die Verantwortung und das Risiko der Gestaltung ihrer Arbeitszeit und des Arbeitsumfangs. Ist dies nicht der Fall, ist von der Ausübung der Tätigkeit als Arbeitnehmer bzw. Scheinselbständiger auszugehen.

Handelt es sich bei der ausgeübten Tätigkeit als Nebentätigkeit um eine Lehrtätigkeit in einem Schulbetrieb bzw. Lehrgang mit einem feststehenden Lehrplan, ist regelmäßig von einer Arbeitnehmereigenschaft des unterrichtenden auszugehen. Eine fehlende betriebliche Eingliederung in den Lehrbetrieb kann jedoch angenommen werden, wenn die tätige Person im Schulbetrieb oder bei einem Lehrgang nicht mehr als 6 Wochenstunden tätig ist. [3] Hierbei ist jedoch zu beachten, dass das Sozialversicherungsrecht diese Regelung nicht nachvollzieht und insofern die Frage der Beitragsfreiheit nach den allgemeinen Kriterien zu beurteilen ist. Insofern ist ggf. auch die ansonsten arbeitsrechtlich selbständige Person verpflichtet sich für Zwecke Rentenversicherung gemäß § 190 a SGB VI innerhalb von drei Monaten nach Aufnahme der Tätigkeit bei dem Rentenversicherungsträger anzumelden.

Übt die tätige Person neben der hier relevanten Nebentätigkeit auch noch eine anderweitige Haupttätigkeit aus, ist jede Tätigkeit getrennt voneinander zu beurteilen. Die Art und Weise der Ausübung der Haupttätigkeit ist für die Beurteilung der Nebentätigkeit nur dann relevant, wenn beide Tätigkeiten unmittelbar zusammenhängen und deshalb nicht getrennt betrachtet werden können.

Autor

Dr. Rafael Hörmann

Rechtsanwalt

CHP Rechtsanwalt & Steuerberater Partnerschaftsgesellschaft mbB, München

Homepage: https://www.npo-experts.de/